Bear Trap là gì? Thuật ngữ này khá phổ biến trên thị trường tài chính. Những người mới tham gia giao dịch Forex, chứng khoán hay Crypto thường là mục tiêu của những bẫy này do thiếu kinh nghiệm và kiến thức. Trong bài viết này, Trader Forex sẽ cung cấp cho bạn thông tin chi tiết về bẫy giảm giá Bear Trap và cách phòng tránh và ứng phó khi gặp phải. Bằng cách này, bạn có thể tối đa hóa lợi nhuận và giảm thiểu rủi ro không đáng có.

Bear Trap là gì?

Bear Trap, hay còn gọi là bẫy giảm giá, là một tình huống trong thị trường khi giá có dấu hiệu đảo chiều giả trong một xu hướng tăng (Uptrend). Điều này có nghĩa là khi giá đang trong quá trình tăng, đột ngột giảm xuống vượt qua các mức hỗ trợ, làm cho nhiều nhà đầu tư nghĩ rằng giá sẽ tiếp tục giảm và đặt lệnh bán để tận dụng xu hướng giảm đó. Tuy nhiên, điều không như dự đoán, giá lại quay đầu và tăng trở lại nhanh chóng, khiến các nhà đầu tư gặp lỗ.

Hiện tượng Bear Trap thường xảy ra trên nhiều thị trường tài chính, bao gồm cả chứng khoán, hợp đồng tương lai, trái phiếu và tiền tệ. Điều đó có nghĩa là khi một trader tin rằng thị trường sẽ đảo chiều giảm, thì thực tế giá lại tiếp tục tăng, tạo nên sự bẫy giảm giá. Bear Trap cũng có thể được coi là một loại breakout giả (False Breakout).

Hãy xem ví dụ về Bear Trap trên cổ phiếu Agrium, Inc. (AGU) vào ngày 7/6. Nhìn vào đồ thị giá, bạn sẽ thấy rằng giá cổ phiếu đã giảm vượt qua mức thấp nhất trong hai ngày trước đó. Điều này khiến nhiều nhà đầu tư nghĩ rằng giá sẽ tiếp tục giảm. Tuy nhiên, ngay sau đó, giá cổ phiếu bất ngờ quay đầu và tăng mạnh hơn.

Vì sao xuất hiện bẫy Bear Trap?

Xuất hiện bẫy Bear Trap trong thị trường tài chính là một hiện tượng phổ biến và có thể gây ra nhiều sự bất ngờ và thiệt hại cho nhà đầu tư. Để hiểu lý do tại sao Bear Trap xuất hiện, các bạn cần nhìn vào tâm lý và hành vi của các nhà đầu tư trong thị trường. Trong đó có thể nhắc đến những lý do sau:

Cá mập chi phối thị trường

Khi tìm hiểu Bear Trap là gì, trader cần nắm cá mập là những nhà đầu tư có số vốn lớn trong thị trường. Họ có thể can thiệp vào thị trường và tạo ra các tín hiệu tương tự với bẫy Bear Trap thông qua việc thiết lập các lệnh mua bán ảo để đẩy giá xuống. Họ cũng sử dụng các tin tức tiêu cực để làm cho nhà đầu tư không kinh nghiệm phán đoán sai hướng thị trường và đặt lệnh bán. Trong khi đó, cá mập đã chuẩn bị và đặt lệnh mua ở mức giá thấp để tận dụng lợi nhuận.

Trader muốn chốt lời

Có những trường hợp khi thị trường tăng quá nhiều, một số nhà đầu tư muốn chốt lời hoặc nghỉ ngơi trước các dịp lễ, tết. Họ sẽ bán ra và đặt lệnh bán. Điều này tạm thời làm giá giảm, nhưng sau khi hiệu ứng này kết thúc, giá sẽ tiếp tục tăng theo xu hướng ban đầu.

Thời điểm công bố tin tức, sự kiện

Trước khi công bố tin tức quan trọng hoặc sự kiện lớn, các nhà đầu tư thường có thói quen giảm lượng lệnh đầu tư của mình để tránh rủi ro. Điều này có thể tạm thời làm giá giảm. Khi tin tức hoặc sự kiện xấu chính thức được công bố, nhiều nhà đầu tư sẽ trở nên bi quan và quyết định chốt lời, dẫn đến sự giảm giá trong một thời gian.

Các giai đoạn diễn ra Bear Trap

- Trong giai đoạn 1, khi giá đang tăng, đột ngột giảm và phá vỡ ngưỡng hỗ trợ.

- Trong giai đoạn 2, người ta cho rằng giá sẽ giảm, vì vậy họ bán ra. Tuy nhiên, đó chỉ là tín hiệu giả và là một bẫy giảm giá. Thanh khoản cũng giảm trong giai đoạn này.

- Trong giai đoạn 3, có sự cạnh tranh giữa hai phe mua và bán, và giá đi ngang với thanh khoản hạn chế.

- Trong giai đoạn 4, phe mua chiếm ưu thế và giá vượt ngưỡng hỗ trợ, tạo ra một khoảng trống giá tăng. Xu hướng tăng của đường giá được khôi phục.

- Trong giai đoạn 5, những người đã bán trước đó rơi vào bẫy giảm giá. Họ mất tiền do quyết định giao dịch sai lầm.

Tâm lý thị trường đằng sau Bear Trap

Sự mất cân bằng giữa áp lực mua và bán

Bẫy giảm giá xảy ra khi phe gấu (bearish) quyết định giảm hoặc kéo giá xuống trong thị trường.

Trong một số trường hợp, khi có nhiều người muốn mua cổ phiếu nhưng ít người bán sẵn sàng chấp nhận giá chào mua, người mua có thể tăng giá bid để thu hút người bán. Điều này tạo ra một sự mất cân bằng giữa áp lực mua và bán trong thị trường. Tuy nhiên, khi có quá nhiều người mua cổ phiếu, áp lực mua giảm và áp lực bán tăng.

Để tạo ra nhu cầu và đẩy giá cổ phiếu tăng, các tổ chức có thể giảm giá để tạo ra ấn tượng giảm giá trên thị trường. Điều này khiến những nhà đầu tư mới bắt đầu bán cổ phiếu. Khi giá cổ phiếu giảm, nhà đầu tư trở lại và giá cổ phiếu tăng lên theo sự gia tăng nhu cầu.

Bear Trap và hình thành xu hướng tăng mới

Bear Trap thường được sử dụng bởi các nhà giao dịch để đánh lừa những người khác. Họ bán tài sản và tạo ra một ấn tượng rằng giá sẽ giảm. Khi giá thực sự giảm, những người giao dịch sẽ tin rằng xu hướng giảm sẽ tiếp tục và bị mắc bẫy. Tuy nhiên, khi thị trường đảo chiều và giá tăng lên, Bear Trap được kích hoạt và những người giao dịch bị lừa mắc phải.

Các nhà đầu tư ít kinh nghiệm thường dễ rơi vào bẫy giảm giá vì họ chưa hiểu rõ quy trình giao dịch và dễ bị cuốn vào giai đoạn đầu của nó. Các nhà giao dịch chuyên nghiệp tận dụng tâm lý này và tạo ra một bẫy sẵn có. Khi những nhà giao dịch ít kinh nghiệm cùng nhau đặt lệnh bán, giá giảm và các nhà giao dịch chuyên nghiệp sẽ mua lại với giá thấp hơn. Khi lượng mua vượt qua lượng bán, sẽ xuất hiện một khoảng cách tăng giá.

Sau đó, giá tiếp tục tăng lên và những người giao dịch trước đó nhận ra sai lầm của mình và thoát khỏi lệnh. Hành động này tạo thêm áp lực đẩy giá lên cao hơn và hình thành một xu hướng tăng mới. Toàn bộ quá trình này đã được lập trình và những nhà đầu tư bị mắc bẫy phải chịu lỗ.

Bear Trap và bán khống (short – selling)

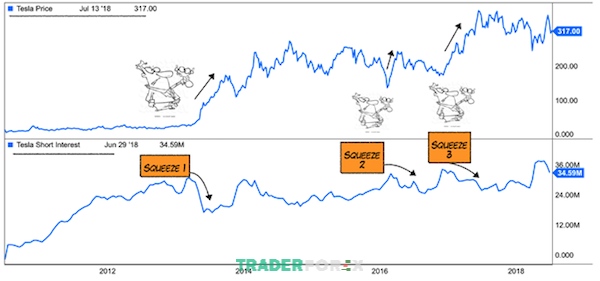

Bear Trap là gì còn được hiểu như một tình huống trong giao dịch mà các nhà giao dịch bán tài sản, chẳng hạn như cổ phiếu, với hy vọng giá sẽ giảm. Tuy nhiên, nếu giá cổ phiếu tăng mạnh, các nhà giao dịch bán sẽ bị cuốn vào một bẫy gọi là “bán non” hay “short squeeze”.

“Bán non” xảy ra khi giá cổ phiếu hoặc tài sản tăng mạnh sau một giai đoạn giảm giá ngắn, do sự thu hút của nhiều người muốn mua. Trong tình huống này, nhiều nhà giao dịch bán tài sản phải đóng lệnh bán để cắt lỗ, tạo ra sức ép tăng giá cho cổ phiếu hoặc tài sản đó.

Một ví dụ rõ ràng về Bear Trap là cổ phiếu của Tesla (TSLA) vào năm 2020. Trong năm đó, các nhà giao dịch bán khống đã đặt nhiều cược chống lại cổ phiếu Tesla, nhưng thật không may, giá cổ phiếu này đã tăng tới 743%, gây ra khoản thua lỗ lớn đến 40 tỷ USD cho các nhà giao dịch bán khống theo dữ liệu từ công ty phân tích S3 Partners.

Làm cách nào để nhận ra Bear Trap?

Bear Trap là một tình huống trong giao dịch có thể gây ra lỗ lớn cho các trader. Vì vậy, việc nhận biết được sự phá vỡ thực sự là tín hiệu tốt hay chỉ là một bẫy giảm giá là rất quan trọng đối với trader để có thể tận dụng cơ hội kiếm lời hoặc tránh rủi ro.

Có nhiều công cụ và phương pháp để nhận biết bẫy giá. Trong bài viết này, Trader Forex sẽ phân tích một số công cụ phổ biến như đường thoái lui Fibonacci, bộ dao động sức mạnh tương đối (RSI), và chỉ báo khối lượng để hỗ trợ việc phân tích kỹ thuật của nhà đầu tư. Những công cụ này giúp dự đoán tính ổn định của các xu hướng tăng hoặc giảm.

Dùng chỉ báo volume indicator

Phân biệt đảo chiều hay Bear Trap

Khối lượng thị trường đóng vai trò quan trọng khi nhận biết Bear Trap nghĩa là gì. Khi một tài sản bắt đầu đảo chiều và di chuyển đến mức cao mới hoặc mức thấp mới, chúng ta thường thấy khối lượng giao dịch tăng lên.

Tuy nhiên, nếu thị trường thay đổi hướng và khối lượng giao dịch giảm đi, chúng ta cần cẩn trọng. Điều này có thể là dấu hiệu của một Bear Trap, khi người ta tạo ra sự ảo tưởng rằng giá sẽ tiếp tục đi theo hướng đó.

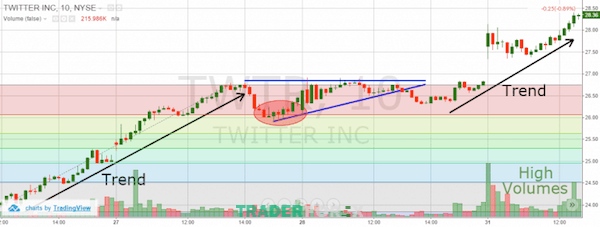

Biểu đồ trên cho thấy một xu hướng tăng giá được đánh dấu bằng các mũi tên dài màu đen. Tuy nhiên, đột nhiên, xu hướng này bị phá vỡ và giá cổ phiếu bắt đầu giảm mạnh, được đánh dấu bằng một vòng tròn màu đỏ. Trong khi đó, khối lượng giao dịch tương đối thấp. Từ những tín hiệu này, ta có thể tự hỏi liệu đây có phải là một sự đảo chiều thực sự, hay chỉ là một Bear Trap – một chiêu trò đánh lừa nhằm kéo giá xuống trước khi tăng lại.

Phân tích tình hình giá cổ phiếu Twitter

Twitter ban đầu trải qua một giai đoạn giảm giá, nhưng sau đó đã phục hồi và đạt được mức đỉnh gần đây. Tuy nhiên, sau đó, giá của Twitter lại giảm xuống mức thấp hơn trong một mô hình giao dịch gọi là tam giác màu xanh. Điều này tạo ra ấn tượng rằng có một mức kháng cự mạnh không thể phá vỡ. Tuy nhiên, việc phá vỡ tam giác xảy ra trong một thời gian có khối lượng giao dịch thấp, tương tự như việc phá vỡ trong quá khứ khi đường xu hướng tăng. Điều này tạo ra một sự nghi ngờ về việc giá có thể giảm mạnh lần thứ hai.

Nếu bạn đã bán cổ phiếu sau khi xảy ra phá vỡ xu hướng hoặc phá vỡ tam giác, bạn sẽ rơi vào tình huống được gọi là Bear Trap. Điều này có nghĩa là giá cổ phiếu sau đó sẽ tăng trở lại, đưa bạn vào thế mất lợi nhuận hoặc chịu thua lỗ nếu bạn đã bán cổ phiếu trước đó. Đáng chú ý rằng sự di chuyển thực sự của cổ phiếu xảy ra khi có khối lượng giao dịch lớn. Trong trường hợp này, không có khối lượng lớn trong hai lần phá vỡ giá, cho nên ta có một tình huống Bear Trap đã hình thành.

Sử dụng mức Fibonacci

Fibonacci là một công cụ hữu ích để nhận diện bẫy giảm giá trong thị trường. Tỷ lệ Fibonacci có vai trò quan trọng trong xác định sự đảo chiều của xu hướng giá. Nếu giá không phá vỡ các mức Fibonacci quan trọng, ta nên đặt câu hỏi liệu sự đảo chiều giá có thực sự xảy ra hay không. Những phá vỡ nhỏ này nên được xem như sự điều chỉnh trong xu hướng chứ không phải là một phá vỡ thực sự.

Sau khi xu hướng của Twitter bị gián đoạn, ta nhận thấy rằng mức Fibonacci 23,6% đóng vai trò quan trọng trong việc cung cấp hỗ trợ mạnh. Đáy tiếp theo không gần với mức này. Trong trường hợp này, giá cổ phiếu chỉ tăng lên trong vùng kháng cự màu xanh. Sau đó, đà tăng mới hình thành.

Sự dừng lại của giá tại một mức Fibonacci quan trọng và sự quay đầu cho thấy xu hướng tăng ban đầu vẫn rất mạnh, và khả năng đảo chiều không xảy ra. Tín hiệu phá vỡ mà chúng ta nhìn thấy là giả, đây là một trường hợp bear trap (bẫy gấu). Chú ý rằng bẫy thị trường này có thể xuất hiện khi không có sự phá vỡ của bất kỳ mức Fibonacci nào trong xu hướng hoặc giá trị.

Tín hiệu phân kỳ

Tổng quan

Tín hiệu phân kỳ là một dấu hiệu cho thấy có khả năng xuất hiện một Bear Trap. Để nhận biết tín hiệu phân kỳ, ta cần kiểm tra xem các chỉ báo và giá trên thị trường đang di chuyển theo hướng khác nhau hoặc ngược chiều nhau. Điều này giúp ta xác định xem có sự xuất hiện của Bear Trap hay không. Nếu giá cổ phiếu giảm xuống nhưng các chỉ báo cho thấy tín hiệu tăng giá, ta nên có sự nghi ngờ về việc giảm giá có thể là một cái bẫy.

Ví dụ minh họa

Để tìm hiểu tín hiệu phân kỳ trong nhận biết Beartrap là gì, ta có thể sử dụng các chỉ báo như sức mạnh tương đối (RSI) và chỉ báo MACD. Trader Forex sẽ hướng dẫn cách nhận biết Bear Trap bằng cách sử dụng RSI và MACD.

Hình minh họa phía trên cho thấy các đường màu xanh lam biểu thị phạm vi giao dịch của cổ phiếu trong suốt ngày. Đa số thời gian, BAC giao dịch trong phạm vi này. Tuy nhiên, có một đánh thủng (breakdown) được thể hiện bằng một vòng tròn màu đỏ.

Các đường màu xanh lam còn cho thấy sự phân kỳ giữa giá và hai bộ chỉ báo dao động. Đường màu đỏ trên biểu đồ cho thấy giá đang giảm và tạo ra các mức thấp hơn, trong khi MACD và RSI đang tăng. Điều này tạo ra hai sự phân kỳ tăng giá giữa giá và hai chỉ báo, mặc dù có sự đánh thủng giảm giá. Tuy nhiên, điều này cho thấy rằng không nên mở vị thế bán. Bây giờ, chúng ta sẽ xem xét sự thay đổi giá thực sự đã xảy ra.

Sau khi giá đánh thủng giảm giá, giá cổ phiếu bắt đầu tăng ổn định. Điều này có nghĩa là tín hiệu đảo chiều trước đó là tín hiệu giả, được gọi là Bear Trap (bẫy gấu). Rất may, bạn đã tránh rơi vào bẫy Bear Trap này bằng cách nhận biết được hai sự phân kỳ giữa giá, chỉ số RSI và MACD.

Mẹo tránh bẫy Bear Trap khi giao dịch

Những trader có kinh nghiệm trong thị trường cũng đã gặp phải bẫy Bear Trap nhiều lần, vì vậy đối với những trader mới, rất khó để nhận biết và tránh được các bẫy giảm giá như vậy. Trader Fore sẽ cung cấp hướng dẫn tránh bẫy Bear Trap hiệu quả.

- Đầu tiên, hãy không giao dịch theo breakout nếu bạn chưa thực sự hiểu được hành vi của giá. Hãy tránh vào lệnh quá muộn khi một xu hướng đã đạt đến điểm cuối cùng của nó.

- Các bạn cần luyện tập để đọc các tín hiệu một cách cẩn thận. Sử dụng các mẫu hình nến đảo chiều cùng với các chỉ báo được gợi ý bởi Trader Forex để xác định xem breakout có thật sự xảy ra hay chỉ là một tín hiệu giả của bẫy Bear Trap.

- Hãy tránh tham gia thị trường khi chỉ báo khối lượng không cho thấy dấu hiệu tăng rõ rệt.

- Bán khống có thể mang lại lợi nhuận lớn, nhưng chỉ phù hợp với các trader chuyên nghiệp hàng đầu trên thị trường. Vì vậy, nếu bạn mới là một trader mới, hãy cẩn thận với việc bán khống.

- Bear Trap thường hình thành trong xu hướng giảm, vì vậy bạn nên quan sát và hạn chế tham gia thị trường khi xu hướng giảm kéo dài.

- Cuối cùng, hãy trở thành một trader thông minh, những nhà giao dịch có kinh nghiệm có thể khéo léo tận dụng cơ hội khi Bear Trap xuất hiện để thu lợi nhuận. Khi bạn nhận thấy một bẫy gấu hoặc bẫy bò, điều đó có nghĩa là có khả năng một xu hướng mới đang hình thành và nếu may mắn, bạn có thể bắt kịp xu hướng đó từ sớm.

Cần làm gì khi mắc bẫy Bear Trap?

Việc rơi vào bẫy Bear Trap đồng nghĩa với thua lỗ, nhưng quan trọng là hạn chế thua lỗ để tránh mất toàn bộ tài khoản. Để giảm thiểu thua lỗ, bạn có thể tuân theo một số nguyên tắc sau:

- Sử dụng lệnh cắt lỗ (stop loss): Đây là một quy tắc quan trọng mà mọi trader, dù là chuyên nghiệp hay không, nên áp dụng khi tham gia thị trường. Đặc biệt đối với việc bán khống, bạn có thể sử dụng lệnh cắt lỗ để giới hạn lỗ của mình và tránh mất điều kiện không giới hạn.

- Cẩn trọng khi sử dụng tỷ lệ đòn bẩy cao: Sử dụng tỷ lệ đòn bẩy cao có thể mang lại lợi nhuận lớn, nhưng cũng đi kèm với rủi ro lớn. Hãy cân nhắc và sử dụng tỷ lệ đòn bẩy một cách thận trọng để tránh thua lỗ quá lớn.

- Tuân thủ nguyên tắc không “all in one”: Đừng đặt tất cả nguồn vốn của bạn vào một lần giao dịch hoặc một thị trường duy nhất. Điều này giúp tránh nguy cơ mất toàn bộ tài khoản. Luôn luôn đặt quản lý vốn lên hàng đầu và tránh sự tự tin quá mức và thiếu cảnh giác, vì đó là nguyên nhân chính của việc rơi vào bẫy Bear Trap.

Bear Trap là gì với nhiều khía cạnh khác nhau đã được Trader Forex trình bày chi tiết. Có thể thấy, thị trường tài chính và chứng khoán có rất nhiều cạm bẫy và mánh khóe đang chờ đón những trader thiếu kinh nghiệm, trong đó có Bear Trap và Bull Trap là hai loại bẫy phổ biến. Để tránh rơi vào bẫy giảm giá này, trader cần nắm vững kiến thức và tích lũy kinh nghiệm giao dịch.

Một cách quan trọng để nhận biết và tránh Bear Trap là hiểu và áp dụng phân tích kỹ thuật trong giao dịch, đặc biệt là sử dụng các chỉ báo kỹ thuật. Việc này giúp trader nhận ra tín hiệu và biểu đồ cho thấy xu hướng giảm giá, giúp họ tránh bị lừa vào các bẫy. Hơn nữa, hãy kiên nhẫn và không để cho đà giảm giá trên thị trường làm mất khả năng đánh giá và ra quyết định.

Tôi là Lê Võ Trọng Tú, một Trader Full Time với đam mê phân tích và nhiệt huyết với những con số. Hãy kết nối và chia sẻ cùng chúng tôi – TraderForex. Tôi không hứa sẽ giúp bạn “giàu nhanh”, nhưng tôi sẽ cung cấp cho bạn những “công cụ” để tạo đà phát triển tốt nhất có thể.